近年受LED芯片企業(yè)擴(kuò)產(chǎn)影響���,產(chǎn)能釋放速度遠(yuǎn)高于終端需求�,導(dǎo)致LED芯片價(jià)格持續(xù)下跌����,普通白光芯片、低端顯示芯片等產(chǎn)品價(jià)格完全侵蝕了企業(yè)的盈利空間�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

也就是在2018-2019年,感受到盈利預(yù)警的LED芯片企業(yè)或多或少都進(jìn)行了產(chǎn)品結(jié)構(gòu)及產(chǎn)能的調(diào)整��,提升高附加值���、高毛利產(chǎn)品的比重�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在2019年低端產(chǎn)能過(guò)剩�����、價(jià)格下滑��、整體低迷的LED芯片企業(yè)�����,本指望著在2020打一場(chǎng)翻身戰(zhàn)�,結(jié)果突如其來(lái)的疫情���,讓他們直面生死��。一方面全球總需求下降降低對(duì)LED產(chǎn)品的需求�����,另一方面海外疫情持續(xù)使得國(guó)內(nèi)LED出口業(yè)務(wù)受到影響�����,傳導(dǎo)到芯片端�����,預(yù)計(jì)行業(yè)供需失衡仍將持續(xù)�����,芯片廠(chǎng)盈利能力短時(shí)難以恢復(fù)�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

不少行業(yè)人士預(yù)計(jì)���,2020年LED芯片市場(chǎng)必將有一輪洗牌�����。剩者為王�,誰(shuí)能活下來(lái)?u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

2019年?duì)I收整體下滑u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

三安光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

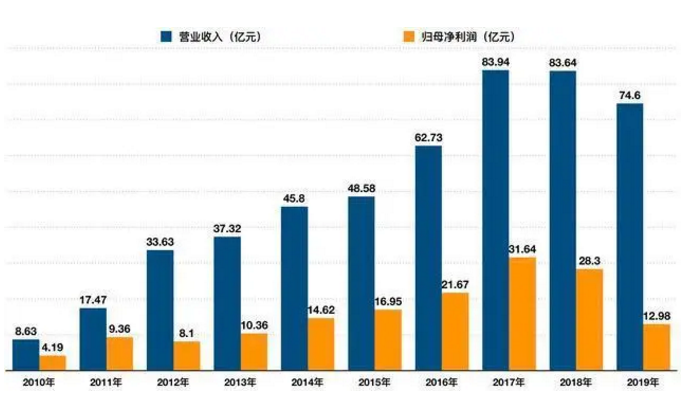

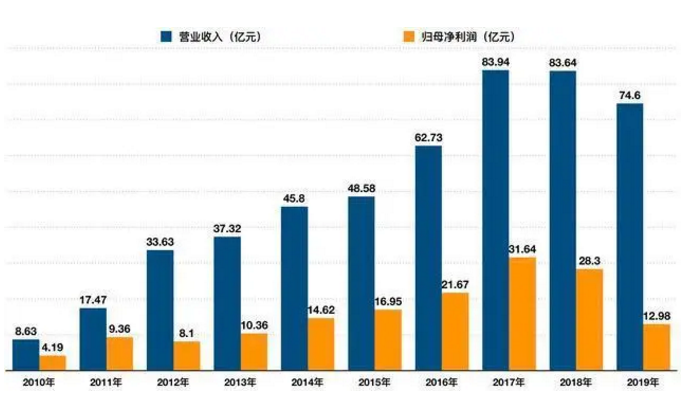

4月23日�����,LED行業(yè)龍頭三安光電發(fā)布的2019年年報(bào)顯示�,報(bào)告期內(nèi),公司實(shí)現(xiàn)營(yíng)業(yè)收入74.60億元�����,同比下降10.81%�����;歸屬于母公司股東的凈利潤(rùn)為12.98億元�,同比下降54.12%。三安光電業(yè)績(jī)連續(xù)兩年下降��。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

(圖表來(lái)源于“市界”)u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

三安光電表示�,報(bào)告期內(nèi),LED芯片競(jìng)爭(zhēng)激烈��,前三個(gè)季度產(chǎn)品價(jià)格降幅較大,進(jìn)入第四季度產(chǎn)品價(jià)格才逐漸趨于穩(wěn)定���。雖然公司銷(xiāo)售數(shù)量相比去年同期保持增長(zhǎng),但實(shí)現(xiàn)的效益相比去年同期有大幅度下降��。目前�,LED芯片整體價(jià)格相對(duì)平穩(wěn),集中度越來(lái)越高�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

此外,報(bào)告期內(nèi)�����,受汽車(chē)產(chǎn)業(yè)的影響���,負(fù)責(zé)LED車(chē)燈業(yè)務(wù)的安瑞光電整體經(jīng)營(yíng)情況不理想��,為推進(jìn)公司在智能LED 車(chē)燈照明領(lǐng)域的業(yè)務(wù)進(jìn)展�,拓展海外市場(chǎng)����,進(jìn)一步提升技術(shù)水平和行業(yè)競(jìng)爭(zhēng)力,提升產(chǎn)品市場(chǎng)占有率���,安瑞光電購(gòu)買(mǎi)了主營(yíng)高端汽車(chē)前照燈����、尾燈等照明系統(tǒng)的一級(jí)供應(yīng)商WIPAC 的全部資產(chǎn)。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

華燦光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

華燦光電(300323)近日發(fā)布2019年年度報(bào)告�,公告顯示,公司2019年實(shí)現(xiàn)營(yíng)業(yè)收入27.16億元����,同比下降0.56%;實(shí)現(xiàn)歸屬于母公司所有者的凈利潤(rùn)-10.48億�,上年為2.44億元,未能維持盈利狀態(tài)�。報(bào)告期內(nèi),公司毛利率為-5.7%�����,較上年降低34.7個(gè)百分點(diǎn)����,凈利率為-38.6%,較上年降低47.5個(gè)百分點(diǎn)�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

據(jù)了解,報(bào)告期內(nèi)�,受LED芯片2019年整體產(chǎn)能過(guò)剩、產(chǎn)品價(jià)格大幅下跌影響����,公司整體減少普通照明產(chǎn)品的生產(chǎn)和供貨����,且前三季度整體產(chǎn)能利用率較低,使得芯片業(yè)務(wù)前三季度累計(jì)虧損較大�。2019年第四季度公司通過(guò)對(duì)LED芯片業(yè)務(wù)產(chǎn)品結(jié)構(gòu)和客戶(hù)結(jié)構(gòu)的調(diào)整,加上Mini LED四季度的起量��,促使芯片業(yè)務(wù)經(jīng)營(yíng)利潤(rùn)虧損幅度環(huán)比三季度有一定幅度的收窄���,毛利率也有所回升��。但由于前三季度累計(jì)虧損較大��,加上年度計(jì)提大額存貨減值的影響��,整體芯片業(yè)務(wù)的年度虧損幅度較大�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

報(bào)告期內(nèi)��,受襯底片業(yè)務(wù)收入和毛利下降的影響����,公司依照資產(chǎn)評(píng)估測(cè)試的結(jié)果全額計(jì)提了襯底片業(yè)務(wù)收購(gòu)時(shí)形成的商譽(yù)減值2.54億,也較大的影響了報(bào)告期內(nèi)的利潤(rùn)����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電發(fā)布 2019 年度業(yè)績(jī)快報(bào)稱(chēng),去年?duì)I業(yè)總收入為 10.38 億元��,比上年同期增長(zhǎng) 0.87%�;歸屬于上市公司股東的凈利潤(rùn)為 -2.65 億元,上年同期1.80億元��,由盈轉(zhuǎn)虧����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電表示,2019年度公司營(yíng)業(yè)利潤(rùn)��、利潤(rùn)總額和歸屬于上市公司股東的凈利潤(rùn)較上年同期下降�,主要原因是受整個(gè)行業(yè)環(huán)境影響,LED 芯片市場(chǎng)價(jià)格下降導(dǎo)致公司產(chǎn)品毛利率同比有所降低,綜合毛利率較上年同期下降約20.34%���。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

士蘭微u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

4月22日�,士蘭微發(fā)布2019年年度報(bào)告���。2019年士蘭微營(yíng)業(yè)總收入為31.11億元�����,較上年增長(zhǎng)2.80%;公司歸屬于母公司股東的凈利潤(rùn)為1453萬(wàn)元���,較上年減少91.47%����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

其中士蘭微LED業(yè)務(wù)實(shí)現(xiàn)營(yíng)收4.23億元���,同比下降16.26%�����。值得注意的是士蘭微LED業(yè)務(wù)的營(yíng)業(yè)成本為4.47億元�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

澳洋順昌u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

近日�,澳洋順昌發(fā)布2019年年報(bào)稱(chēng),公司實(shí)現(xiàn)營(yíng)業(yè)總收入34.81億元�,同比下降18.2%;實(shí)現(xiàn)歸屬于母公司所有者的凈利潤(rùn)1.17億�����,同比下降47.86%���,降幅較去年擴(kuò)大�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

財(cái)報(bào)顯示���,澳洋順昌LED業(yè)務(wù)實(shí)現(xiàn)營(yíng)收7.99億元���,占營(yíng)業(yè)收入比重22.97%,同比下滑37.52%�����。澳洋順昌稱(chēng)����,2019年度���,LED芯片市場(chǎng)處于幾年來(lái)的低谷,芯片價(jià)格持續(xù)下滑����,低端產(chǎn)能過(guò)剩,整個(gè)芯片行業(yè)大環(huán)境形勢(shì)不容樂(lè)觀(guān)����。澳洋順昌對(duì)競(jìng)爭(zhēng)策略與生產(chǎn)安排做了一定的調(diào)整,整體稼動(dòng)率有所不足����,影響了毛利率水平和凈利潤(rùn)表現(xiàn)����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

聚燦光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

2019年,聚燦光電實(shí)現(xiàn)營(yíng)業(yè)收入實(shí)現(xiàn)11.43億元��,同比增長(zhǎng)104.61%��;實(shí)現(xiàn)歸屬凈利潤(rùn)814.43萬(wàn)元�,同比下降60.02%�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

年報(bào)中�,聚燦光電稱(chēng)�,營(yíng)業(yè)收入的翻倍增長(zhǎng),實(shí)屬重大飛躍�,主要原因?yàn)樗捱w子公司產(chǎn)能利用率保持高水平,實(shí)現(xiàn)產(chǎn)量大幅增長(zhǎng)�。聚燦光電稱(chēng),受LED芯片行業(yè)整體需求增速下滑等客觀(guān)因素影響�,公司雖然加強(qiáng)了成本費(fèi)用管控,但產(chǎn)品成本下降幅度僅略大于銷(xiāo)售價(jià)格下降幅度��,致使毛利率上升幅度有限�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

疫情影響2020年首季表現(xiàn)不佳u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

三安光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

日前���,三安光電發(fā)布今年一季度業(yè)績(jī)報(bào)告稱(chēng)��,公司實(shí)現(xiàn)營(yíng)業(yè)收入為16.82億元���,同比下降2.74%����;實(shí)現(xiàn)歸屬于上市公司股東的凈利潤(rùn)為3.91億元�、同比下降36.95%。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

三安光電表示��,報(bào)告期內(nèi)�,汽車(chē)行業(yè)景氣度差,且收購(gòu)的WIPAC需要在業(yè)務(wù)�����、人員�����、資產(chǎn)上有一個(gè)過(guò)度整理期�,影響安瑞光電經(jīng)營(yíng)業(yè)績(jī)虧損;三安集成業(yè)務(wù)受疫情影響較小����,實(shí)現(xiàn)銷(xiāo)售收入16,580.73萬(wàn)元����;LED業(yè)務(wù)2020年2月份受疫情影響大�,國(guó)內(nèi)市場(chǎng)銷(xiāo)售慘淡�,海外市場(chǎng)平穩(wěn),3月份隨著下游客戶(hù)逐步開(kāi)工并提升產(chǎn)能��,公司銷(xiāo)售收入才逐步得到有效提升����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

華燦光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

華燦光電2020年一季度預(yù)測(cè)顯示,公司一季度持續(xù)虧損�,虧損額約7700萬(wàn)元至7200萬(wàn)元。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

公司認(rèn)為�,2020年一季度受新型冠狀病毒肺炎疫情影響,一季度收入規(guī)模環(huán)比四季度下降幅度較大�。本報(bào)告期內(nèi)(扣除美新半導(dǎo)體不再并表的影響后)LED 板塊收入同比的和去年同期相比有小幅下降。另外�����,受疫情影響��,LED 芯片企業(yè)整體復(fù)工延遲���,減少了芯片供給量����,短暫緩解市場(chǎng)供求不平衡的局面。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電(300102.SZ)公布�,預(yù)計(jì)2020年一季度歸屬于上市公司股東的凈虧損4600萬(wàn)元-5100萬(wàn)元,上年同期上年同期盈利256.1萬(wàn)元��。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

報(bào)告期內(nèi)�,受新冠病毒疫情影響產(chǎn)業(yè)鏈復(fù)工延遲,導(dǎo)致公司產(chǎn)量下降��,同時(shí)LED芯片市場(chǎng)價(jià)格同比下降��,致使毛利率同比下降���。報(bào)告期內(nèi)���,受南昌藍(lán)綠芯片項(xiàng)目貸款影響,財(cái)務(wù)費(fèi)用同比有所增長(zhǎng)�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

澳洋順昌u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

4月14日消息,澳洋順昌(002245)發(fā)布2020年一季度業(yè)績(jī)預(yù)告:2020年1月1日至2020年3月31日預(yù)計(jì)盈利800萬(wàn)元–1200萬(wàn)元�����,上年同期盈利3,938.40萬(wàn)元�,同比下降69.53%-79.69%����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

澳洋順昌表示�����,受新冠疫情等因素影響��,公司鋰電池����、金屬物流�����、LED業(yè)務(wù)相關(guān)公司及上下游企業(yè)年后復(fù)工時(shí)間較往年延后�����,且復(fù)工后經(jīng)過(guò)一段時(shí)間才逐步恢復(fù)到正常狀態(tài)�����,造成了整體生產(chǎn)量同比下降,而折舊及生產(chǎn)人員薪資支出相對(duì)固定��,故單位成本提高�����;同時(shí)���,其他人員費(fèi)用也基本正常支付�����。因此���,預(yù)計(jì)一季度歸屬于上市公司股東的凈利潤(rùn)較上年同期有較大幅度下降。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

聚燦光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

4月20日晚間��,聚燦光電發(fā)布2020年一季度報(bào)告��。財(cái)務(wù)數(shù)據(jù)顯示�,公司一季度實(shí)現(xiàn)營(yíng)收2.64億元,同比增長(zhǎng)36.80%��;歸母凈利潤(rùn)524.48萬(wàn)元�,同比增長(zhǎng)162.40%,扭虧為盈�����。不過(guò),聚燦光電扣非后歸母凈利潤(rùn)依然虧損1218.59萬(wàn)元��,同比增長(zhǎng)33.69%�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

對(duì)于業(yè)績(jī)變動(dòng)的原因���,聚燦光電表示,公司加強(qiáng)了成本費(fèi)用管控����、技術(shù)自主創(chuàng)新、品質(zhì)扎實(shí)推進(jìn)�,同時(shí)規(guī)模擴(kuò)大帶來(lái)成本攤薄效益明顯,流程優(yōu)化促使效率不斷提高���,持續(xù)改善推動(dòng)品質(zhì)逐步提升���,產(chǎn)品轉(zhuǎn)型升級(jí)帶動(dòng)營(yíng)銷(xiāo)創(chuàng)新,報(bào)告期內(nèi)毛利率進(jìn)一步提升;另外���,公司生產(chǎn)部門(mén)春節(jié)假期連續(xù)生產(chǎn)未停工�,新型冠狀病毒肺炎疫情對(duì)公司產(chǎn)品產(chǎn)量實(shí)際影響較小���;同時(shí)公司準(zhǔn)確把握產(chǎn)品定位和市場(chǎng)需求�����,對(duì)以高光效�����、高壓�、背光�����、倒裝產(chǎn)品為代表的高端產(chǎn)品實(shí)施“以銷(xiāo)定產(chǎn)”的營(yíng)銷(xiāo)策略��,進(jìn)一步提升產(chǎn)品市場(chǎng)占有率����,實(shí)現(xiàn)產(chǎn)量最大化與效益最優(yōu)化相統(tǒng)一,報(bào)告期內(nèi)營(yíng)業(yè)收入與凈利潤(rùn)實(shí)現(xiàn)大幅增長(zhǎng)�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

堅(jiān)守,還是出走��?u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

目前來(lái)看�,普通照明芯片市場(chǎng)競(jìng)爭(zhēng)激烈,價(jià)格持續(xù)下滑�,且需求有較大波動(dòng)性��,LED芯片企業(yè)紛紛收縮面向該市場(chǎng)的芯片供應(yīng)���,加速布局創(chuàng)新產(chǎn)品����、高端產(chǎn)品����,以滿(mǎn)足小間距 LED 顯示屏、Mini LED����、車(chē)用照明、植物照明等相關(guān)應(yīng)用的增長(zhǎng)潛力���。與此同時(shí)�����,三安光電等龍頭企業(yè)在鞏固龍頭地位的同時(shí)���,也積極拓展業(yè)務(wù)���,加強(qiáng)化合物半導(dǎo)體等領(lǐng)域的布局,意圖打開(kāi)新的市場(chǎng)空間���。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

三安光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

根據(jù)中泰證券相關(guān)報(bào)告指出���,未來(lái)重要成長(zhǎng)點(diǎn)在于差異化市場(chǎng)。LED細(xì)分領(lǐng)域的拓展是三安光電未來(lái)利潤(rùn)增長(zhǎng)的重要來(lái)源���,這些細(xì)分市場(chǎng)難以支撐單一芯片廠(chǎng)��,且對(duì)技術(shù)要求較高�,缺乏重量級(jí)玩家��,而這正是三安能體現(xiàn)其技術(shù)實(shí)力與體量?jī)?yōu)勢(shì)的地方:即使是分散的產(chǎn)品線(xiàn)也能形成規(guī)模效應(yīng)����,獲得較高的利潤(rùn)率�����。主要的細(xì)分市場(chǎng)包括車(chē)用LED�、植物照明LED����、UV-LED、MiniLED/Micro LED等��。根據(jù)有關(guān)數(shù)據(jù)顯示���,車(chē)用LED在2023年有望達(dá)到42.1億美金規(guī)模;植物照明市場(chǎng)超過(guò)30億美元���;UV-LED在2024年預(yù)計(jì)達(dá)到73億人民幣規(guī)模���;Mini/Micro-LED,我們測(cè)算短期內(nèi)芯片端可能到達(dá)50億人民幣規(guī)模���。三安在這些細(xì)分領(lǐng)域?qū)@得比在白光照明領(lǐng)域更高的市占率��。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在Mini/Micro-LED領(lǐng)域�,三安光電早已進(jìn)行布局,三安光電Mini-LED產(chǎn)品已于2018 年開(kāi)始實(shí)現(xiàn)量產(chǎn)銷(xiāo)售�����,出貨量也隨著關(guān)鍵設(shè)備到位逐步攀升�����。此外��,公司于2019 年 4月25日在湖北省葛店經(jīng)濟(jì)技術(shù)開(kāi)發(fā)區(qū)成立子公司投資Mini/Micro LED項(xiàng)目�����,投資總額120億元���。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

除此之外�����,三安光電早在2014年起全面布局化合物半導(dǎo)體��,目標(biāo)是打造化合物半導(dǎo)體制造領(lǐng)軍者��。目前���,三安光電的化合物半導(dǎo)體業(yè)務(wù)已取得國(guó)內(nèi)重要客戶(hù)的合格供應(yīng)商認(rèn)證�����,射頻業(yè)務(wù)HBT��、pHEMT代工工藝線(xiàn)已經(jīng)批量供貨并得到客戶(hù)一致好評(píng)��。未來(lái)兩塊業(yè)務(wù)將成為公司發(fā)展新動(dòng)能��。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

華燦光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

出售美新半導(dǎo)體����,放棄傳感器業(yè)務(wù)�,強(qiáng)化LED外延片和全色系LED芯片業(yè)務(wù)�����,聚焦顯示����、背光����、Mini/Micro LED等中高端LED業(yè)務(wù)�����,在第三代半導(dǎo)體領(lǐng)域持續(xù)積極的研發(fā)儲(chǔ)備��。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在Mini/Micro LED方面��,Mini LED已批量供貨��,Mini RGB芯片和背光Mini LED芯片已達(dá)到量產(chǎn)的水平并和國(guó)際一線(xiàn)模組廠(chǎng)簽訂了戰(zhàn)略合作協(xié)議���,Micro LED與國(guó)際廠(chǎng)商正進(jìn)行緊密配合開(kāi)發(fā)����,研發(fā)進(jìn)度行業(yè)領(lǐng)先�;LED車(chē)燈方面,正在配合重點(diǎn)客戶(hù)進(jìn)行全線(xiàn)研發(fā)���,已進(jìn)入后裝市場(chǎng)并穩(wěn)定出貨��;此外�����,F(xiàn)lash產(chǎn)品已順利進(jìn)入主流手機(jī)供應(yīng)鏈�,紅外 LED小批量量產(chǎn)中。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

4月3日�,華燦光電公告披露,擬非公開(kāi)發(fā)行股票募資不超過(guò)15億元���,用于“Mini/Micro LED的研發(fā)與制造項(xiàng)目”和“GaN基電力電子器件的研發(fā)與制造項(xiàng)目”�����。華燦光電方面表示���,募資所投項(xiàng)目方向包括Mini/Micro LED、GaN功率器件等�,均是其中長(zhǎng)期規(guī)劃的重點(diǎn)突破領(lǐng)域。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

作為紅黃光LED芯片龍頭企業(yè)��,乾照光電堅(jiān)守芯片主業(yè)����,深耕全色系LED外延片及芯片,自2017年始���,在紅黃光LED芯片���、藍(lán)綠光LED芯片領(lǐng)域,通過(guò)外購(gòu)內(nèi)擴(kuò)接連實(shí)施擴(kuò)產(chǎn)計(jì)劃���,擴(kuò)大市場(chǎng)規(guī)模�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在藍(lán)綠光領(lǐng)域�,乾照光電實(shí)施“全面擴(kuò)產(chǎn),規(guī)模跟隨”的布局戰(zhàn)略�。目前,乾照光電南昌基地項(xiàng)目一期工程已經(jīng)全面建成�,其在藍(lán)綠光領(lǐng)域積極順應(yīng)市場(chǎng)趨勢(shì),優(yōu)化升級(jí)產(chǎn)品結(jié)構(gòu)����,經(jīng)過(guò)近4個(gè)月的設(shè)備調(diào)試,南昌基地項(xiàng)目所生產(chǎn)的芯片性能得到了極大提升��、生產(chǎn)研發(fā)取得了階段性進(jìn)展�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

乾照光電表示,“隨著藍(lán)綠光產(chǎn)能陸續(xù)釋放����,預(yù)計(jì)未來(lái)藍(lán)綠光產(chǎn)能有望進(jìn)入全國(guó)第1梯隊(duì)行列中。”u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在高端化合物芯片領(lǐng)域�,乾照光電出資15.9億元建設(shè)VCSEL、高端LED芯片等半導(dǎo)體研發(fā)生產(chǎn)項(xiàng)目�,推動(dòng)LED芯片技術(shù)升級(jí)、拓展應(yīng)用范圍及高端產(chǎn)品國(guó)產(chǎn)化�����。目前VCSEL�、高端LED芯片等半導(dǎo)體研發(fā)生產(chǎn)項(xiàng)目建設(shè)按計(jì)劃進(jìn)行。其中��,合作開(kāi)發(fā)的單色AM Micro-led顯示屏��,已可實(shí)現(xiàn)動(dòng)態(tài)顯示�����,有望實(shí)現(xiàn)彩色化�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

士蘭微u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

長(zhǎng)期以來(lái)����,士蘭微電子依托自有的芯片生產(chǎn)線(xiàn),開(kāi)發(fā)了一系列LED驅(qū)動(dòng)電路���,并在led顯示屏領(lǐng)域也得到了廣泛的應(yīng)用�。與此同時(shí)�����,子公司杭州士蘭明芯加大了對(duì)第三代化合物半導(dǎo)體器件����、高端LED芯片等產(chǎn)品的研發(fā)投入。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在發(fā)展戰(zhàn)略方面�,士蘭微表示,將持續(xù)提升綜合能力�����,發(fā)揮IDM模式的優(yōu)勢(shì)�,聚焦高端客戶(hù)和新的市場(chǎng)。繼續(xù)加快先進(jìn)的功率半導(dǎo)體和功率模塊技術(shù)的研發(fā)��,加大投入,追趕國(guó)際先進(jìn)水平���;拓展這類(lèi)產(chǎn)品在白電����、工業(yè)控制��、通訊���、新能源汽車(chē)�����、光伏等領(lǐng)域的應(yīng)用����。在化合物功率半導(dǎo)體器件的研發(fā)上繼續(xù)加大投入����,盡快推出硅基GaN功率器件以及完整的應(yīng)用系統(tǒng);同時(shí)加快SiC功率器件中試線(xiàn)的建設(shè)�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

澳洋順昌u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

在業(yè)績(jī)大幅下滑壓力下,澳洋順昌積極調(diào)整運(yùn)營(yíng)思路�����,并在一系列新開(kāi)發(fā)的高性能產(chǎn)品系列的支持下,逐步從低端通用照明向大尺寸倒裝�、高壓產(chǎn)品��,以及高光效�、背光等高端產(chǎn)品應(yīng)用領(lǐng)域跨出了重要一步,并且布局Mini LED�,形成了全新的產(chǎn)品格局。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

澳洋順昌表示�����,2020年要繼續(xù)堅(jiān)定不移地走高端市場(chǎng)和高端產(chǎn)品路線(xiàn)�����,并依托技術(shù)研發(fā)優(yōu)勢(shì)與核心產(chǎn)品����,不斷拓展產(chǎn)品系列,繼續(xù)調(diào)整優(yōu)化產(chǎn)品結(jié)構(gòu)����,持續(xù)產(chǎn)品升級(jí)��,加快從原先的通用照明轉(zhuǎn)向大尺寸倒裝���、高壓以及高光效、背光���、點(diǎn)陣數(shù)碼等領(lǐng)域�,力爭(zhēng)在上半年實(shí)現(xiàn)以中高端產(chǎn)品為主的產(chǎn)品結(jié)構(gòu)��,憑借技術(shù)優(yōu)勢(shì)�����,大幅提升公司LED芯片業(yè)務(wù)的盈利能力�。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

聚燦光電u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

聚燦光電堅(jiān)持強(qiáng)化傳統(tǒng)LED芯片主業(yè),擴(kuò)大LED芯片規(guī)模����,優(yōu)化結(jié)構(gòu)、提升產(chǎn)品性能��、技術(shù)創(chuàng)新��,改善毛利率�����,通過(guò)擴(kuò)充現(xiàn)有產(chǎn)能,開(kāi)拓市場(chǎng)���,2019年第三季度扭虧為盈�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

產(chǎn)品布局上,聚燦光電主營(yíng)照明和背光芯片業(yè)務(wù)�,未來(lái)也積極布局Mini LED新型顯示方向。另外宿遷基地已經(jīng)取得紅黃光外延芯片的生產(chǎn)資質(zhì)��,除了藍(lán)綠光芯片���,未來(lái)紅黃光芯片也將會(huì)是聚燦的發(fā)展方向之一���。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

中國(guó)芯片行業(yè)發(fā)展總結(jié)u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

1. 供過(guò)于求狀態(tài)或?qū)⒊掷m(xù)u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

經(jīng)LED芯片行業(yè)大洗牌,海外企業(yè)與國(guó)內(nèi)二三線(xiàn)芯片廠(chǎng)商產(chǎn)能逐步收縮�����,國(guó)內(nèi)大廠(chǎng)將依靠資金���、技術(shù)���、規(guī)模優(yōu)勢(shì)繼續(xù)大規(guī)模擴(kuò)產(chǎn)高端產(chǎn)能����,LED芯片產(chǎn)能逐步釋放�,若無(wú)明顯的需求爆發(fā)拉動(dòng),供過(guò)于求狀態(tài)或?qū)⒊掷m(xù)�����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

2. 優(yōu)化傳統(tǒng)LED芯片業(yè)務(wù)u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

對(duì)于傳統(tǒng)通用照明產(chǎn)品毛利率的降低�,各家企業(yè)將持續(xù)優(yōu)化產(chǎn)品性能、提升可靠性和良率等�,以降成本為目標(biāo)。此外�����,高附加值��、高毛利產(chǎn)品比重將提升����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

3. 企業(yè)走差異化路線(xiàn)u0eLED顯示屏廠(chǎng)家迷你光電-MNLED

各大企業(yè)將尋找新增長(zhǎng)點(diǎn)�,走差異化路線(xiàn):一是加強(qiáng)Mini/Micro LED�����、UV LED��、VCSEL等新興市場(chǎng)產(chǎn)品的開(kāi)發(fā)����,提升高端產(chǎn)品的營(yíng)收占比;二是或?qū)⒅匦霓D(zhuǎn)至化合物半導(dǎo)體領(lǐng)域��,深化GaAs和GaN材料的研究和應(yīng)用����。u0eLED顯示屏廠(chǎng)家迷你光電-MNLED